„Inflace nebude jenom krátkodobá a vrchol růstu na akciových trzích máme již za sebou,“ myslí si investiční stratég Saxo Bank Ole Hansen. Jako alternativu k akciím a dluhopisům nabízí komoditní trh.

Letos v září ceny na evropském trhu s elektřinou a plynem raketově stouply. Výsledek byl, že dosáhly více než čtyřnásobku dlouhodobého průměru. Teď aktuálně [25.10.] se holandský plyn – evropský benchmark – obchoduje o 250 procent výše než před rokem. Německé ceny elektřiny a plynu vzrostly zhruba o 150 procenta.

To vše za situace, kdy se v posledním kvartále vyprodukovalo nejméně větrné energie za celé roky. Což posiluje tlak na tradiční paliva, jako jsou uhlí a zemní plyn v čase, kdy na severní polokouli brzy udeří zima.

„Pokud nebudou nadcházející měsíce nezvykle teplé nebo se nezvýší toky LNG, případně plynu dodávaného z Ruska již zanedlouho otevíraným plynovodem Nord Stream 2, čeká evropské spotřebitele a energeticky náročná odvětví neveselá a pěkně drahá zima,“ upřesňuje Ole Hansen.

Je to Německo, kdo žene ceny elektřiny vzhůru, píše Politico

Na druhé straně vydělat by na tom mohli investoři na komoditních trzích, kteří už na současné situaci vlastně vydělávají. Před začátkem letošního 4. čtvrtletí stoupl Bloomberg Commodity Index o 25 procent. Index přitom vychází z koše nejvýznamnějších komoditních futures rozdělených rovnoměrně mezi zemědělství, energetiku a kovy. Pokud by v sobě index zahrnoval přímo německý, holandský trh a trh s emisními povolenkami, již dávno by překročil své maximum ze září roku 2011.

Zlato zůstává uvězněno mezi 1 700 až 1 900 USD

Avšak i v komoditách se najde výjimka. A tím je zlato. To se už více než rok drží v pásmu 1 700 a 1 900 USD za trojskou unci [aktuálně cca 1 801 USD].

„V minulém čtvrtletí byla pozoruhodná právě neschopnost zlata zazářit navzdory dalšímu propadu výnosů amerických vládních dluhopisů. Což platilo zejména u desetiletých reálných výnosů, které v jednu chvíli dosáhly rekordního minima -1,2 procenta,“ uvádí Hansen.

Vysvětluje to tím, že od počátku letošního roku až do srpna byla ochota investorů riskovat vysoká. A tak se hodnota zlata jako prostředku diverzifikace snižovala. Centrální banky podle jeho slov navíc úspěšně „prodávaly“ své tvrzení, že inflace bude pouze dočasná.

Nynější růst inflace je přechodný, říká šéf FED Jerome H. Powell

To se projevilo v upadající poptávce finančních investorů po takzvaném „papírovém“ zlatě ve formě futures, ETF a swapů. Avšak to už neplatí. Spotřebitelská poptávka ve velkých fyzických centrech v Číně a Indii po zlatě stále stoupá. Nejedna centrální banka nyní zlato opět nakupuje, aby diverzifikovala své měnové rezervy.

Komoditní trh: Jak si stojí ropa a průmyslové kovy

Ještě loni v květnu se ropa Brent obchodovala za 17,1 USD za barel, teď se její cena pohybuje v pásmu 80 až 90 USD. Podle analytiků její cena do budoucna ještě poroste. A to kvůli dalšímu zvyšování poptávky. Její zvýšení Mezinárodní energetická agentura předpovídá již tento měsíc o 1,6 milionu barelů/den.

„Kartel OPEC+ bude asi dál podporovat postupný růst cen a navyšovat produkci stabilním tempem zhruba 400 000 barelů denně,“ tvrdí hlavní komoditní stratég Saxo Bank.

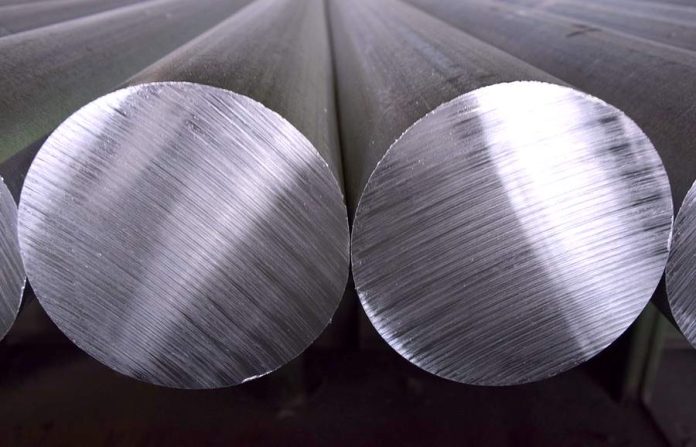

Neroste ale pouze cena ropy, zvyšují se i ceny průmyslových kovů. Média nás tak denně zásobují zprávami, že příští týden dojde křemík, další týden hliník, aby za pár týdnů nebylo už vůbec nic.

„Fakt je, že čím víc využíváme současný model dekarbonizace, tím víc je naše ekonomika závislá na kovech. Dodavatelské řetězce jsou ale v současnosti neelastické, protože jim kvůli prioritizaci ESG chybí nejrůznější povolení, posvěcení ze strany představenstva. Což v praxi není nic jiného než kapitál, který by proudil na ´špinavou´ produkční stranu této rovnice,“ popisuje současný stav věcí Hansen.

Podle něj i to znamená příležitost pro investory do průmyslových kovů. Což platí hlavně pro aluminium, nikl, měď, cín, stříbro, platinu, lithium a kobalt.

„I když omezená nabídka mědi zvýšila ceny niklu a hliníku, měď na nové výrazné posílení fyzické a investiční poptávky stále ještě čeká. Spekulativní dlouhé pozice jsou nejnižší za více než rok. Signálem, který odstartuje další cestu k novým absolutním maximům, by mohl být opětovný průlom nad 10 000 dolarů. Ten nás nejspíš čeká právě během posledního čtvrtletí,“ myslí si.

Zemědělský sektor hlásí růst o 33 procent

A pak jsou tu ještě potraviny. I jejich ceny rychle rostou jak v obchodech, tak u zemědělských výrobců. Podle analytiků ještě porostou. Ostatně globální index cen potravin Organizace pro výživu a zemědělství [FAO] za poslední rok stoupl o 33 procenta. Podle Ole Hansena by si mohl dát ale i ten na chvíli “oraz”.

„Po dosti neklidném období osevu, růstu a dozrávání, kdy celý svět soužilo nepříznivé počasí a covid, by se měly zemědělské trhy ve 4. čtvrtletí dočkat zklidnění,“ tvrdí.

Podle něj by tak nyní sektor potřeboval období normálního počasí, aby mohli producenti obnovit zásoby. Teď se komoditní trh a investoři na něm ale obracejí zejména k Jižní Americe, kde právě začíná období růstu klíčových komodit, mimo jiné sójových bobů, kukuřice, cukru a kávy.

–DNA–

Ta to tak vypadá, že nedaleko je doba, kdy penize nebudou mít pomalu žádnou hodnotu.

Lidé by meli mít alternativu, ríct si co budou dělat, když nepujde měsíc elektrína, jak se ohřejí, jak si uvaří jídlo, co budou jíst když budou prázdné regaly.

Osobně bych si vytisknul stav svého účtu v Bitcoinech a těsil se ze stavu za svitu luny.

a hlavně bude hezky zase vidět hvězdná obloha.

Vytisknněte si stav svého účtu v Bitcoinech a těste se ze stavu za svitu luny-snad nezmrznete a neumřete hlady.V horším případě na Vás spadne meteorit ale bude aspon vidět odkud přilt.

v podstatě jste štastný člověk…:-)