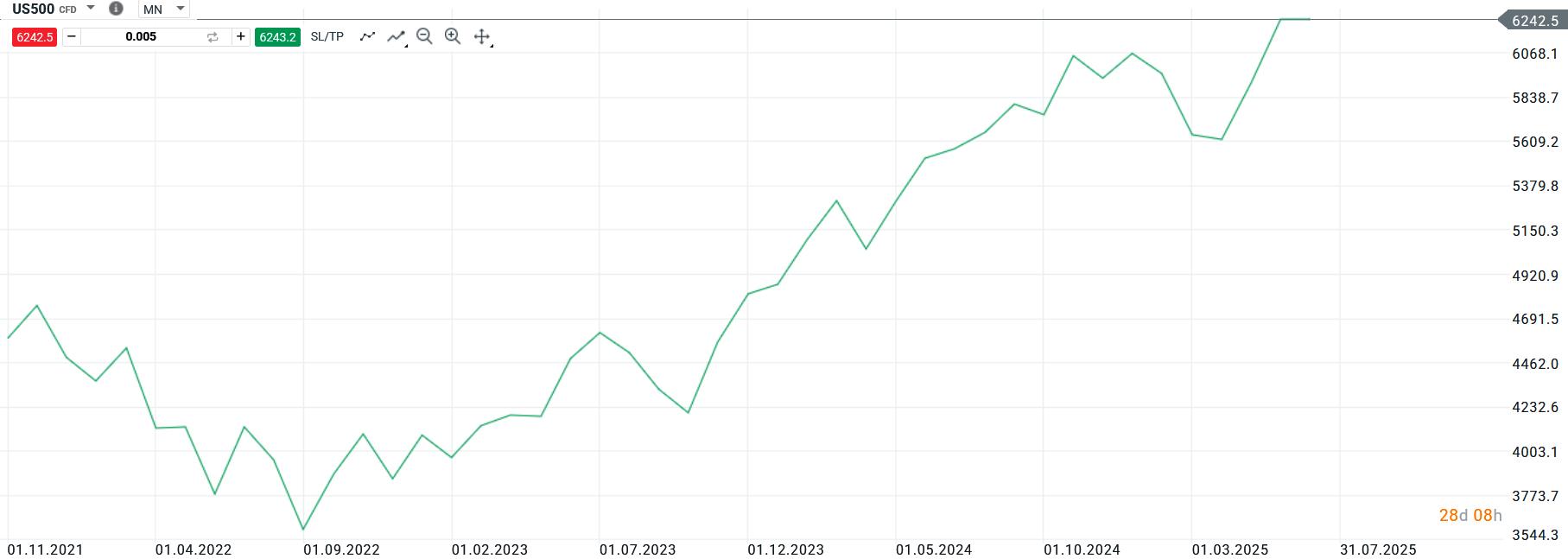

Akcie od zvolení Donalda Trumpa americkým prezidentem výrazně rostly a začátkem letoška dosáhly nových maxim na trhu. Burzy si totiž hodně slibovaly od nového prezidenta, který avizoval deregulaci a pozitivní změny v oblasti daní.

Krátce po jeho nástupu však přišlo vystřízlivění, jelikož rozpoutaná celní válka spolu s obavami o americkou ekonomiku způsobily silný výprodej na akciových trzích. Nejznámější index S&P 500 od maxim oslabil velmi rychle o přibližně 20 procent. Předchozí výprodeje na amerických akciových trzích se vyznačovaly tím, že ve většině případů posiloval americký dolar. Což ztráty investorů v eurech či korunách zmírňovalo.

Tentokrát však byla situace opačná. Od začátku roku americký dolar také výrazně oslabil. Což ztráty v eurovém i korunovém vyjádření ještě více prohlubovalo. Situace se začala postupně od dubna otáčet. Trh přestal brát celní výhrůžky vážně. Akcie vzrostly o více než 25 procent a ke konci prvního pololetí dosáhly opět nových maxim.

Vývoj indexu S&P 500

[Zdroj: Investiční apka XTB]

Akciové trhy na maximech však pro mnoho investorů znamenají, že s investováním čekají. Nakupovat něco na vrcholu totiž lidem intuitivně nedává smysl. Podíváme-li se však na data, zjistíme, že čekat s investováním se nevyplácí.

Proč je časování trhu „na kočku“

Většina investorů nedokáže dlouhodobě úspěšně časovat vstupy na trh a mnohdy se stane, že jim při vyčkávání trh ještě více ujde. Legendární investor Peter Lynch jednou řekl, že mnohem více peněz investoři ztratili čekáním na korekce než v samotných korekcích.

Jeho slova potvrzují data od americké banky JP Morgan. Ty ukazují, že pokud byste od roku 1988 investovali v horizontu jednoho roku, dosáhli byste průměrného výnosu ve výši 11,7 procenta. Pokud byste ale investovali jen v době, kdy je trh na maximu, tak by byl výnos až 14,6 procenta. Při tříletém horizontu vyšel průměrný výnos na úrovni 39,1 procenta, zatímco při maximech je to 50,4 procenta a při 5letém horizontu je to 71,4 procenta, zatímco při maximech činí 78,9 procenta – viz graf níže.

[Zdroj: FactSet, J.P. Morgan]

[Zdroj: FactSet, J.P. Morgan]

Co by si měl běžný investor z těchto dat vzít? Hlavně to, že trhy na maximech by se neměly stát důvodem, kvůli němuž neinvestujete. Časovat trh se totiž většině lidí nevyplácí. Historické výnosy u trhů na maximech jsou dokonce ještě vyšší, než je celkový průměr.

Gladiš, Stroukal, Kicom: Překvapivá odolnost trhů a kde hledat příležitosti v roce 2025

Do karet hraje eurovým a korunovým investorům dále to, že americký dolar je stále velmi slabý. Zatímco jsou americké akcie v dolarech na maximech, v eurech či korunách jsou stále zhruba o deset procent nižší.

Tomáš Vranka, analytik XTB a spolupracovník redakce