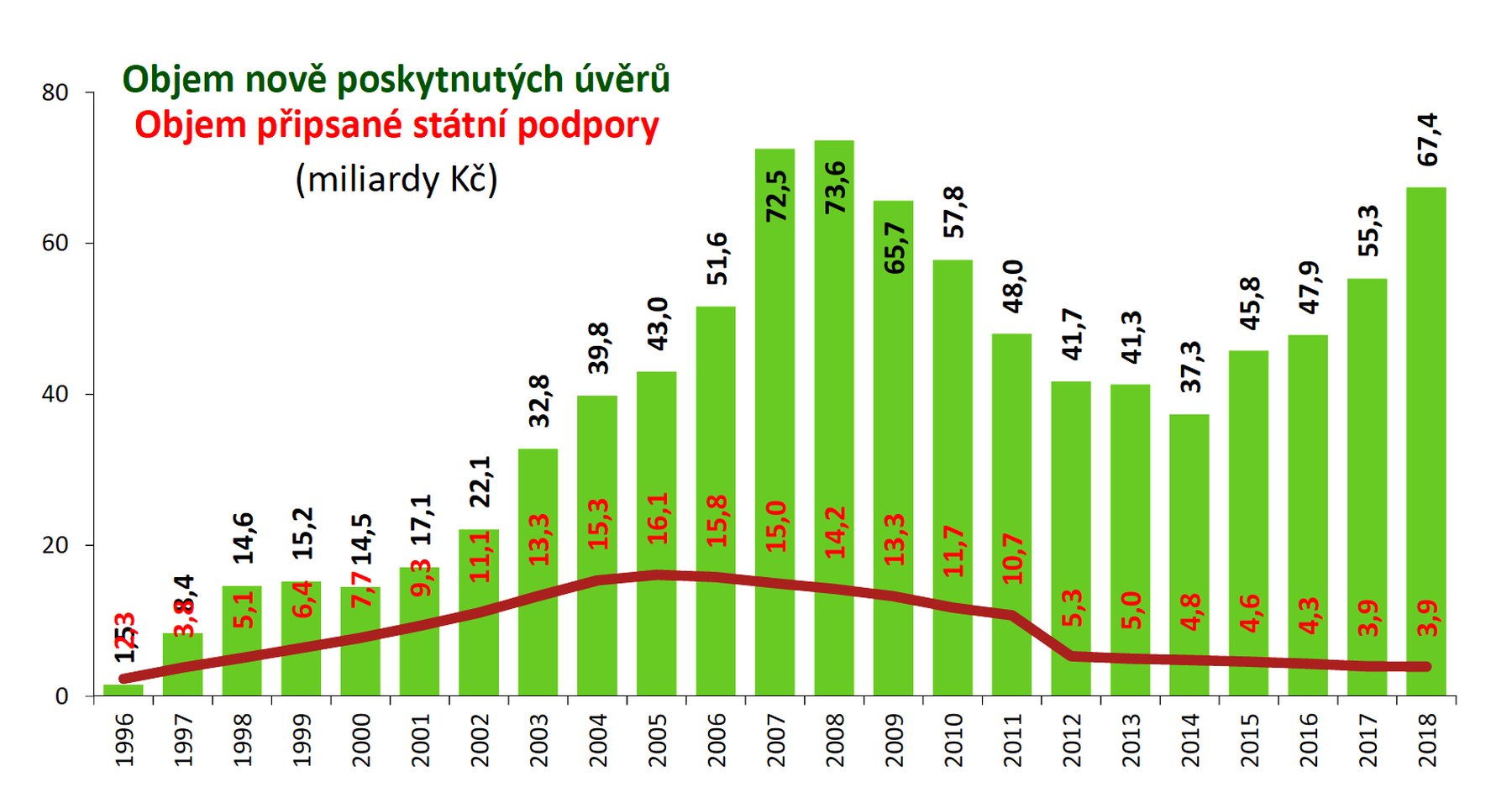

České stavební spořitelny, které vlastní v Česku působící zahraniční banky, loni poskytly největší objem úvěrů [67,4 mld. Kč] za posledních více než deset let. Může za to regulace České národní banky [ČNB] na trhu s hypotékami a pak ještě jeden fakt. Úvěr ze stavebka může být někdy i lépší než hypotéka…

„Když jdou úrokové sazby nahoru, tak úvěr ze stavebního spoření je levnější než hypotéka. Když jdou úrokové sazby dolů, je to obráceně,“ říká v rozhovoru pro FinTag.cz místopředseda Asociace českých stavebních spořitelen [AČSS] a předseda představenstva Českomoravské stavební spořitelny Tomáš Kořínek.

Proč by se měl zájemce o vlastní bydlení na hypotéku zajímat i o úvěr ze stavebka, respektive úvěry na pořízení či výstavbu od stavebních spořitelen?

Jsou to srovnatelné produkty z hlediska využití. Každý nabízí jen trochu jiné podmínky. A ukazuje se, že klientovi se zase může v určitých situacích více než standardní hypotéka hodit úvěr od stavební spořitelny.

Od čeho se to odvíjí?

Záleží to na tom, co klient preferuje. Je více kritérií, která by měl klient zvážit. Pro každou situaci se hodí něco jiného. Je to o konkurenci dvou finančních produktů. A záleží na klientovi, který pro něj bude lepší. Rozhodující jsou parametry.

Přece ale stále platí, že vždy je lepší, aby si bonitní klient došel při pořizování vlastního bydlení či nemovitosti na pronájem pro hypotéku do banky, ne do stavební spořitelny…

To nejde tak jednoznačně říci. Záleží na tom, co klient chce. Kde jsou jeho preference. Zda preferuje cenu úvěru, anebo jistotu pevné výše splátky na dlouhé období? Zda preferuje splácet méně na začátku, aby byl později schopen splácet více? My, stavební spořitelny, jsme schopny klientovi zajistit fixní úrokovou sazbu na relativně dlouhé období. To mu banka za tak rozumnou cenu nedá. Ale samozřejmě, když ten klient chce raději zariskovat, a sází na to, že úroky půjdou dolů, tak nepůjde do dlouhé fixované sazby. Čili je to i o míře jeho ochoty riskovat. Anebo riziko nepodstupovat.

Situace se otočila

U bank, respektive hypoték si může klient stejně tak dobře zafixovat úrok na dlouhé období…

To může, ale pak se projeví ten rozdíl v úrokové sazbě. Stavební spořitelny mu to v dnešní době udělají pravděpodobně levněji.

Pokud úvěr ovšem i nadále spořitelny úročí úrokem z celé vypůjčené sumy, těžko asi můžete konkurovat bankám s jejich anuitním úročením u hypoték?

[Pozn. red.: U hypoték dlužník splácí úrok i jistinu najednou. V čase tak klesá splátka úroku spolu s umořující se jistinou. U většiny úvěrů ze stavebního spoření dlužník platí úrok z celkově vypůjčené sumy. Po jeho zaplacení splácí jistinu].

My si myslíme, že můžeme. Je to právě o tom, co si ten klient vybere. Pokud by to obecně nevycházelo, pokud by to nebylo výhodné, tak si to lidé nesjednávají. A oni si to sjednávají. Dneska jsou klienti natolik sofistikovaní, mají možnost srovnání. A samozřejmě, že si vyberou to, co je pro ně nejvýhodnější.

V tom případě, proč si tedy většina lidí, kteří si pořizují vlastní bydlení nebo nemovitost na pronájem, sjednává hypotéky?

Protože v minulých více než deseti letech byly výhodnější parametry u pořízení vlastního bydlení na hypotéčním financování A tudíž zcela logicky lidé financovali pořízení vlastního bydlení z hypoték. Ale ani v době, kdy úrokové sazby začaly klesat, to nebylo tak, že by všichni klienti odešli ze stavebního spoření k hypotékám. Naopak, i když pokračoval jejich odliv, stavební spoření dále poskytovalo úvěry na pořízení vlastního bydlení, výstavbu nebo rekonstrukce. Ale teď se situace otočila. I když je to také samozřejmě o určité setrvačnosti.

Mohl byste to více vysvětlit?

Pokud se budou úrokové sazby vyvíjet tak, jak se vyvíjejí doteď, tak znovu dojde ke změně trendu. Což znamená přechod od hypotečního financování vlastního bydlení k financování vlastního bydlení ze stavebního spoření. A to samozřejmě ale zase jen v určité míře. Neplatí to pro všechny případy a všechny klienty.

Úroky „na vině“

Uvádíte podobnost mezi současným nárůstem zájmu o úvěr ze stavebka teď s nárůstem zájmu o úvěr ze stavebka těsně před finanční krizí v roce 2007 až 2008. Jaká je souvislost?

V roce 2007 až 2008 nárůstu zájmu o stavební spoření nahrával také vývoj úrokových sazeb. S finanční krizí bych to nesměšoval.

Je to tedy hlavně o rostoucích úrocích?

Ano, pokud bude vývoj úrokových sazeb letos a v příštím roce stejný, jako byl loni, tak to znovu nahraje stavebním spořitelnám. Totiž, jak my říkáme. Když jdou úrokové sazby nahoru, tak úvěr ze stavebního spoření je levnější než hypotéka. Když jdou úrokové sazby dolů, je to obráceně.

Lákavější státní příspěvek?

Stejně jako většina finančních produktů se v čase mění i stavební spoření. V čem se změnilo stavební spoření z hlediska posledních deseti let, o kterých jste mluvil.

Především v rychlosti obsluhy a v jednoduchosti získání úvěru. To znamená, že všechny stavební spořitelny pracují hlavně na digitalizaci. Na tom, aby klient nemusel chodit se spoustou papírů. Aby mu vyřízení toho úvěru netrvalo dlouho.

Stavební spoření je výjimečné i kvůli státnímu příspěvku. Jakou ten hraje roli z hlediska spořitelen?

Státní podpora u stavebního spoření slouží jako stimul, aby si lidé spořili. To na jedné straně. Na straně druhé ty peníze, které si ve stavebním spoření lidé uloží, jsou stabilní peníze, protože většina lidí si v tom stavebním spoření spoří obyčejně těch pět, šest let, protože tak dosáhne státní podpory.

A to je rozdíl od běžného nebo spořicího účtu. Stavební spoření tak generuje zdroje na delším časovém horizontu. A tím pádem stavební spořitelny nesou menší riziko úrokového výkyvu. A tím pádem také mohou nabídnout lepší sazby. Čili z hlediska stavebních spořitelen i jejich klientů státní příspěvek zajištuje stabilitu celého stavebního spoření. [Zároveň i snižuje náklady na úvěry ze stavebního spoření. Protože každý, kdo je čerpá, si musí zároveň ve stavebním spoření spořit.]

Máte za to, že po poslední regulaci hypoték ze strany ČNB dojde opět k dalšímu nárůstu zájmu o stavební spoření jako o jeden ze startovacích spořicích produktů?

V to věříme, protože přesně proto je náš produkt zkonstruovaný. My se to snažíme hodně propagovat. Také by se tedy o tom mohl někdy zmínit i stát, ale my [stavební spořitelny] se snažíme vzdělávat veřejnost. Dlouhá doba snadného přístupu i ke 100% hypotékám zanechala v lidech pocit, že se na pořízení vlastního bydlení nemusí nijak připravovat. Dnes ale přijde tvrdé procitnutí. A my říkáme, ale proto tady máte stavební spoření, které vám pomůže se minimálně připravit na pořízení vlastního bydlení.

Daniel Tácha

—