„U dlouhodobého investování je třeba pokračovat nehledě třeba i na titulky o konci světa nebo kapitalismu. A také nedat na zaručené tipy, kam teď dát hned peníze. Honem běžet koupit zlato a tak podobně,“ říká na adresu současných propadů na finančních trzích finanční poradce skupiny Partners Jiří Kubík.

„Měli jste slyšet mé klienty v telefonu v roce 2008. Tedy v době rodící se finanční krize a budoucí hospodářské recese. To jsme byli i o 60 procent dole z hodnoty investovaných peněz. A kolikrát stačilo jim věc vysvětlit a uklidnit je. Kdo investoval dál, byl za 3 až 4 roky znovu v zisku,“ dodává v rozhovoru s Fintag.cz.

Existuje mnoho domácnosti, které dlouhodobě drží větší hotovost na bankovních účtech. Třeba i spořících. Je to podle vás dobře?

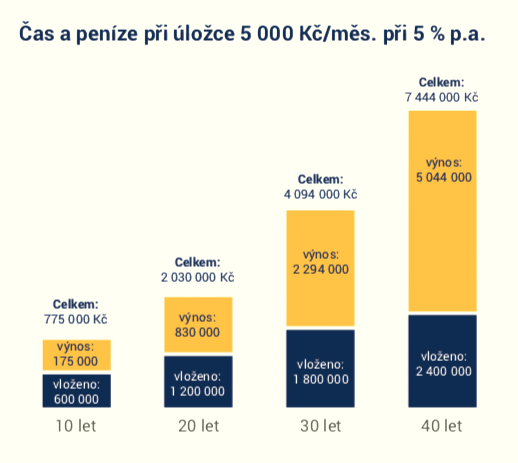

Zde záleží, k čemu jsou peníze určeny. Valná hromada lidí se nyní připravuje na koupi nemovitosti a s penězi toho pak moc nevymyslíte. Maximálně spořící či termínované vklady. Ty ale na inflaci jednoduše nevydělají. I obecně je to velký problém. V celé Evropě jsme bohužel na spodní příčce v investování peněz. A to má i za následek, že nám peníze chybí v důchodu. Rozdíly mezi špatným ukládáním peněz v čase jsou zásadní. [Ukazuje graf níže.]

Vezměme si modelový příklad domácnosti s úsporami/volnými penězi ve výši 250 000 až třeba 1 000 000 Kč. Ty chce vzít z banky a „něco“ s penězi udělat. Co byste takové domácností poradil?

Opravdu záleží na typu klienta, přístupu k riziku. K čemu ty peníze jsou, v jakém horizontu je musíme vybrat atd. Lze toho udělat spoustu. Obecně platí pravidlo, čím větší výnos, tím větší riziko. Riziko může ale obecně s postupem času klesat.

Dobře, ale přesto, co by s penězi měla „naše“ domácnost udělat, když je nechce mít v bance, ale che je investovat třeba jen krátkodobě? Tedy dejme tomu od jednoho roku do pěti let?

Na tento horizont toho právě moc nevymyslíme. Maximálně spořící účty a termínované vklady. A protože nám úrokové sazby od ČNB rostou, budou opět ve větším trendu i dluhopisové fondy. Těch bych se nyní již nebál na tento horizont. Zde ale i tak pozor! Dluhopis neznamená bezpečí vkladů. Mezi dluhopisy jsou obrovské rozdíly. Což se odráží i v jejich úročení.

Co bude v roce 2019

Jak vidí Jiří Kubík letošní vývoj na finančních trzích? Analytici hovoří o návratu volatility a dochází i k významným přelivům financí z různých typů aktiv. O čem to podle vás svědčí?

Konečně se něco začíná dít. Spousty kolegů to vnímá negativně. Ale pokud mi kvůli tomu zavolá můj klient, jsem přímo nadšený. Často to klienti nechápou. Je třeba jim to znovu vysvětlit. Vždyť přeci nemůže vše donekonečna růst. Je tu spousta lidí, kteří již 10 let tvrdí, že přijde krize. Nebudu jmenovat. Pravdu mají nezpochybnitelnou. Krize přijde. Ale je mnohem důležitější než to, že krize přijde, to, jak ji kdo využije.

Jakž bude letošek na trzích?

Trhy jsou nervózní. Nikdo moc neví, co se bude dít. Nemyslím si, že bude nějaká krize jako v roce 2008. Spíše přijde ochlazení ekonomiky. Otázky tu ale jsou. Co se tento rok stane třeba s Itálií až ECB zvedne úrokové sazby.

Co dál bude podle vás letos důležité?

Hlavním tahounem celosvětové ekonomiky je USA. Trump je obchodník a snaží se ze všeho získat maximum. Což platí i pro jeho obchodní války. Česká koruna bude více a více posilovat. Proto bych pokud je to možné měl všechny investice zajištěné do koruny…

Jak by letos člověk měl postupovat při investování?

V případě dlouhodobého investování je třeba v něm pokračovat nehledě na titulky o konci světa nebo kapitalismu. Neposlouchat zaručené tipy, kam dát peníze. Honem běžet koupit zlato. A tak dál.

Dlouhodobé investování

Vraťme se ještě k naší domácnosti z úvodu. Co by měla udělat, pokud chce tvořit dlouhodobě finanční rezervy mimo banky?

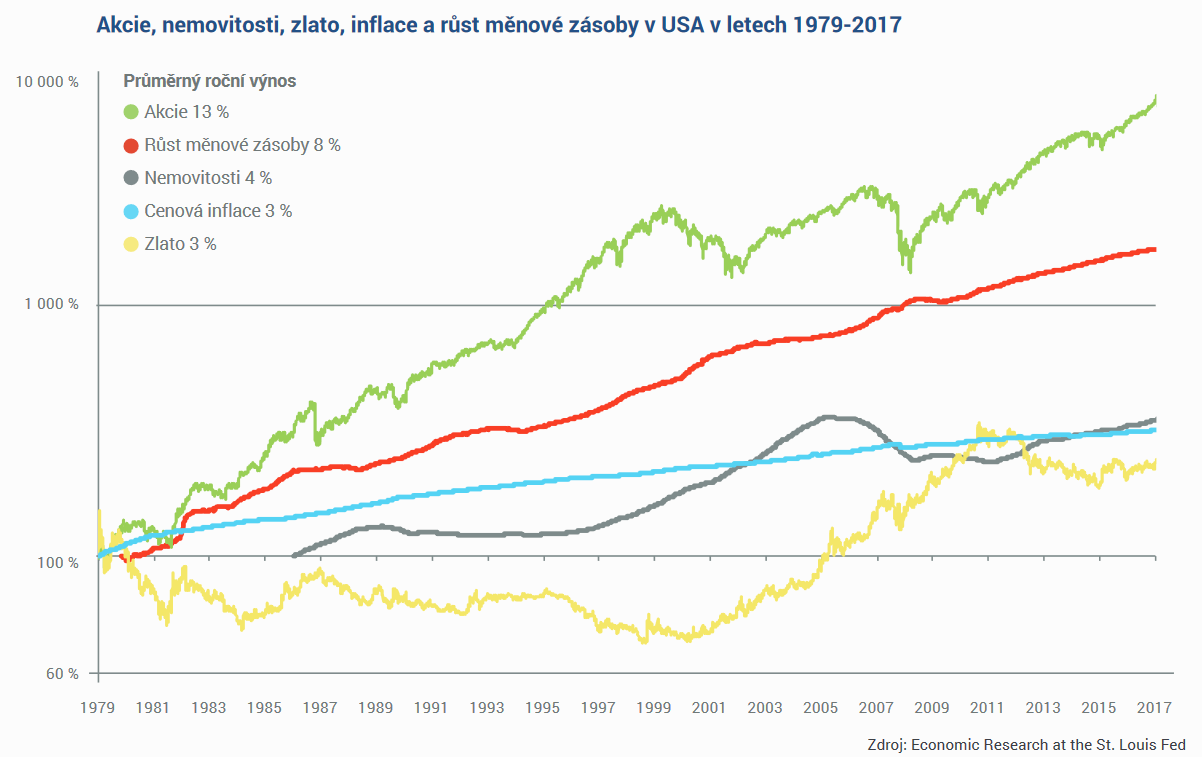

Zde je to už samozřejmě zajímavější. Pokud má zájem investovat peníze na delší horizont 10let+ tak bych se již nebál z větší části dát peníze do akciové složky. Jedním z důvodů je i dlouhodobé tištění nových peněz. To má za následek, že firmy mají dlouhodobě větší obraty, úvěry, zisky. Tedy i proto jdou akcie firem dlouhodobě nahoru.

Loni byla většina podílových fondů v minusu. Tedy nikomu nic nevydělaly, ale naopak mnozí přišli o ne nevýznamná procenta ze svých investic. Jeden by se při tom aktuálním „zmaru“ zeptal – dá se vůbec v podílových fondech něco vydělat?

Zajímavá otázka. Ano, samozřejmě dá. Kromě dalších věcí je důležitá také nákladovost fondů. To je vstupní poplatek, management fee a další poplatky. Investor ale musí vidět výsledky. Na druhou stranu nemohu očekávat například po 3 letech, že budu „brutálně“ v zisku. Může se to stát, ale není to pravděpodobné.

Dobře, ale co současné propady?

Že přicházejí poklesy? To ano. Stejně tak jako nyní od podzimu. Na druhou stranu i tyto výkyvy jsou důležité pro dlouhodobého střadatele. Za stejnou úložku nakoupí větší podíly ve firmách. A to se později projeví právě větším výnosem. Akcie jsou běh na dlouhou trať.

Jen jestli to platí vždy…

Podívejte se na graf vedle. Je tam vidět, jak zásadní byl rok 2008 a jeho pokles z pohledu historie. Nikterak zásadní! Akcie rostou a stále budou. Je to i kvůli již zmíněnému tištění peněz napříč ekonomikami. Tím mají firmy větší zisky, větší úvěry, marže, více zaměstnanců i příjem. A jediné, co toto odráží, jsou akcie. Proto si myslím, že z dlouhodobého pohledu je to nejvýnosnější aktivum. A co je na nich nejlepší? Jsou přístupné úplně pro každého.

Podívejte se na graf vedle. Je tam vidět, jak zásadní byl rok 2008 a jeho pokles z pohledu historie. Nikterak zásadní! Akcie rostou a stále budou. Je to i kvůli již zmíněnému tištění peněz napříč ekonomikami. Tím mají firmy větší zisky, větší úvěry, marže, více zaměstnanců i příjem. A jediné, co toto odráží, jsou akcie. Proto si myslím, že z dlouhodobého pohledu je to nejvýnosnější aktivum. A co je na nich nejlepší? Jsou přístupné úplně pro každého.

Jak mají čerství zájemci o investování postupovat?

Mladí lidé by se neměli bát a ze začátku by měli investovat převážnou část dlouhodobých peněz do akcií. S přibývajícím věkem mají možnosti, jak portfolio zkonzervativňovat. Aby byly peníze připraveny k výběru i v době poklesu. Co je ale ze začátku nejdůležitější, je si vybudovat správné návyky v odkládání peněz podle finanční bilance.

Kolik by si měl člověk odkládat?

Každý člověk by si měl odkládat na dlouhodobé investice 20 % svých příjmů.

Investice do podílových fondů

Kdo je podle vás současný a budoucí klient podílových fondů?

Všichni. Podílové fondy jsou pro většinu klientů vhodný dlouhodobý nástroj, jak jednoduše zhodnotit svoje peníze. V případě, že pochopí smysl investování. Pro vysoce příjmové klienty či opravdu bonitní klienty se poté otevírají další možnosti investování. Ale to se bavíme opravdu o zlomku lidí. Podílové fondy jsou tu díky možnosti investovat od 100 Kč měsíčně pro každého. I s malou úložkou mám perfektně rozložená rizika.

Mají vůbec nějaké nevýhody?

Nevýhodou pro klienty vidím v množství nabízených fondů. Je jich již opravdu dost. A pak také neudržení emocí při poklesech.

Co by měl hlavně vědět investor do podílových fondů v následujících letech? Jak by se měl „ve věci“ v základu orientovat?

Za předpokladu, že chci peníze v blízké době vybrat, měl bych pomaličku portfolio zkonzervativňovat. Omezovat dynamickou složku a peníze přesouvat například na spořící účet či kupovat bezpečná aktiva. Například i dluhopisy. Nebo pokud jsem spokojený se ziskem, vybrat peníze jednorázově a nedívat se na budoucnost. Toto je opravdu těžká rada, záleží na konkrétním klientovi, fondech atd. Pokud budu ale peníze potřebovat v určitém roce, určitě bych pomaličku ustupoval z akcií.

Česká legislativa zakazuje užívat v případě investování na finančních trzích slovo spoření. Co si o tom myslíte?

Myslím si, že některé zákony jsou úplně zbytečné. Jestli použiji slovo spoření či investování je opravdu jedno. Jedno ovšem není, zda lidé problematiku investování v základu chápou. Kdyby raději zákonodárce více zajímalo, jak zlepšit finanční gramotnost veřejnosti, bylo by to jistě užitečnější.

Bc. Jiří Kubík, EFA je přesvědčen o tom, že zejména při krizích a propadech na finančních trzích se ukáže, jak moc investor důvěřuje svému poradci.

„To kam klient posílá peníze za půl roku zapomene. A jestli je TER 1 % nebo 2 % [celkové roční náklady za správu peněz fondem] je mu jedno. Samozřejmě nemělo by, ale svých starostí má dost a od toho je placen poradce. Aby mu dobře vybral, dlouhodobě s ním pracoval a upravoval portfolio podle potřeb. Aby byl klient v zisku,“ říká.

Bc. Jiří Kubík, EFA je VIP poradcem společnosti Partners a ve finančím oboru je již desátým rokem. Za tu dobu získal vedle dlouholetých zkušeností i mezinárodně uznávaný certifikát EFA. Ten zaručuje nejvyšší stupeň vzdělání v rámci finančního plánování. Snaží se zlepšovat životní úroveň svých klientů. Jeho specializací je pojišťovnictví, hypoteční úvěry a investice. Pořádá také semináře pro své klienty i širokou veřejnost. Působí v Praze.