Hlavní ekonom České spořitelny [ČS] David Navrátil v Ranním restartu ČS zkoumal aktuální inflaci i pozicí Evropské centrální banky [ECB] a amerického FEDu. Jeho analýzu, jež nám přichází jako podnětná, přetiskujeme v plném znění.

—

Christine Lagarde, šéfka ECB, se snaží mírnit spekulace o svém draftu do jestřábího tábora [poté, kdy na tiskovce po zasedání nevyloučila zvyšování sazeb v letošním roce], když řekla, že zvýšení úrokových sazeb v eurozóně by nyní nesnížilo inflaci, ale snížilo růst. Ano, tak to popsala standardní transmisní mechanismus: Zvýšení sazeb dnes „zítra“ sníží růst ekonomiky a „pozítří“ inflaci.

Důležitý je pohled na zdroje inflace. Podle Lagarde za 50 procenty nárůstu inflace jsou ceny energií. Dalším významným faktorem jsou úzká místa v nabídce [globální řetězce]. Od několika představitelů ECB zaznělo, že důležitým signálem pro měnovou politiku by byl rychlejší růst mezd než produktivita.

Poslední číslo o mzdách máme ze 3Q, kdy hodinové mzdy rostly [nominálně] o něco málo nad dvě procenta. Proto holubice říkají – klid.

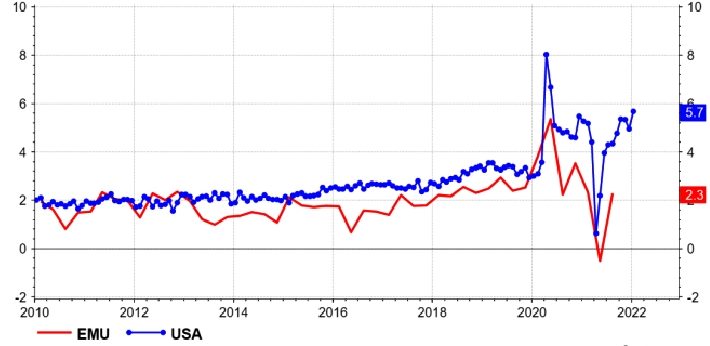

Vývoj hodinových mezd v ročním srovnání

[Zdroj: Refinitiv Datastream, Česká spořitelna]

[Zdroj: Refinitiv Datastream, Česká spořitelna]

Finanční trhy předpokládají, že do konce roku ECB zvýší depozitní sazbu z -0,6 procenta na nulu. Zajímavé je, že konsensus analytiků předpokládá, že letos inflace v EMU [Evropská měnová unie, pozn. red.] dosáhne 4 procenta a příští rok návrat pod dvě procenta: 1,7 %.

Jinými slovy, ani analytici si nemyslí, že současná vysoká inflace se v EMU zahnízdí prostřednictvím inflačních očekávání a zvýšených mzdových požadavků. Očekávají, že strukturálně bude EMU tam, kde byla před covidem.

Jaká je pozice FEDu

V případě FEDu finanční trhy předpokládají, že na konci tohoto roku bude sazba na +/- 1,75 procenta. A spekuluje se o zvyšování i o 50 bodů nebo mimořádných zasedáních FOMC [Federal Open Market Committee, pozn. red]. Což se snaží FED neoficiálně popírat. Každopádně z hlediska vývoje trhu práce, ale i růstu ekonomiky je výraznější zpřísňování měnové politiky v USA více konzistentní než v EMU.

Na jedné straně rychle se měnící názor na centrální banky, především FED, a na druhé straně riziko rusko-ukrajinského konfliktu a následných sankcí. To znamená, že akciové trhy se opět vrátily do poklesu.

Vojenský konflikt na Ukrajině není pravděpodobný, tipují analytici

Pojďme se podívat na inflaci z větší výšky. Ekonomové Světové banky Carmen Reinhart spolu s Clemens von Luckner v článku „Návrat globální inflace“ ukazují, že 15 ze 34 vyspělých zemí mají inflaci vyšší než 5 procent. Což je situace, kterou jsme tady neměli více než 20 let. V případě rozvíjejících se zemí 78 ze 109 se rovněž potýká s roční mírou inflace nad 5 procent. Inflace je téměř globálním problém, protože Asie je zatím imunní vůči inflačním tlakům.

Přehřátí, které se zmiňuji v případě USA, neplatí pro mnoho rozvíjejících se ekonomik, kde i fiskální stimuly byly výrazně nižší. Takže energie, potraviny a řetězce. Zvlášť potraviny jsou problém, protože jejich podíl na spotřebním koši je vyšší v případě domácností s nižšími příjmy. Což platí i v případě států méně vyspělých.

Pošle FED ke dnu rozvíjející ekonomiky?

Oba ekonomové Světové banky si myslí, že jedinou institucí, která může snížit inflaci, jsou centrální banky. A připomínají článek Reinhart a Rogoffa z roku z roku 2013. Ti v něm došli k závěru, že velká část přetrvávající inflace v 70. letech pramenila z tendence amerického FEDu dělat příliš málo a příliš pozdě [až do příchodu Paula Volckera].

A zároveň dodávají, že pro rozvíjející se ekonomiky včasná reakce FEDu bude negativní prostřednictvím vyšších nákladů na financování, riziko dluhové krize. A argumentují, že „dlouhodobější náklady na odkládání opatření by byly vyšší“.

Protože USA a další vyspělé ekonomiky nedokázaly v 70. letech 20. století rychle řešit inflaci, potřebovaly nakonec mnohem drakoničtější politiku. Což vedlo k druhé

nejhlubší poválečné recesi v Americe a k dluhové krizi rozvojových zemí. Jinými slovy, velkou chybou FEDu by bylo zůstat za křivkou a nedoručit zvýšení sazeb.

Inflace nejdříve byla, ale už není přechodná

Ačkoliv se počty členů mezi tábory „inflace je dočasná“ vychýlily směrem k táboru „inflace není dočasná“, tak stále najdeme hodně ekonomů, kteří varují přes přílišným zpřísněním sazeb. Americký ekonom Joseph Stiglitz paradoxně nepatří ani do jednoho táboru, protože říká, že inflace odráží strukturální změny a centrální banky by ji měly tolerovat.

Začíná s tím, že má největší obavy z přehnané reakce centrálních bank, které zbrzdí rodící se oživení. Už jen proto, že by nejvíce utrpěli lidé [státy] na spodní hranici příjmové škály. Dokládá to tím, že inflační očekávání jsou navzdory vysoké inflaci ukotvená. Argumentuje cenami energií [výjimka]. Ale argumentaci doplňuje přechodem na jiný energetický mix [dlouhodobější efekt], a tím, že producenti ropy/plynu ví, že jim končí zlaté časy. Proto se snaží ceny vyšroubovat, aby získali výnosy, když to ještě jde.

Co tlačí inflaci v USA

V USA inflaci nahoru tlačí ceny ojetých aut. Tady Joseph Stiglitz upozorňuje, inflace se měří z pohledu kupujících. Ojeté auta nakupují domácnosti a platí čím dál více. Stiglitz ale i upozorňuje, že jiné domácnosti zároveň ojetá auta prodávají = inkasují příjem.

A dodává, že růst cen ukazuje, že se ekonomika přizpůsobuje. Jako vítané přizpůsobení vidí v růstu příjmů nízkopříjmových zaměstnanců, u kterých dlouho mzdy rostly pod úrovní růstu produktivity. A říká: „Stojí za zmínku, že období rychlých strukturálních změn často vyžadují vyšší optimální míru inflace. A to z důvodu nominální nepružnosti mezd a cen směrem dolů. V takovém období se nyní nacházíme a neměli bychom panikařit, pokud inflace překročí 2% cíl centrální banky – míru, pro kterou neexistuje žádné ekonomické opodstatnění.“

Ano, ekonomové dokážou dát jednoznačný závěr a doporučení.

David Navrátil, hlavní ekonom ČS, redakčně upraveno