Finanční trhy pokračují se zotavováním ze svých předchozích ztrát. Oživení zažívá i pražská burza. Tahounem růstu je uvolňování preventivních opatření, pozitivní zprávy o vývoji vakcíny proti covid-19 a masivní doping mnohých vlád a centrálních bank ekonomikám. Podstatné jsou i dobré zprávy z USA.

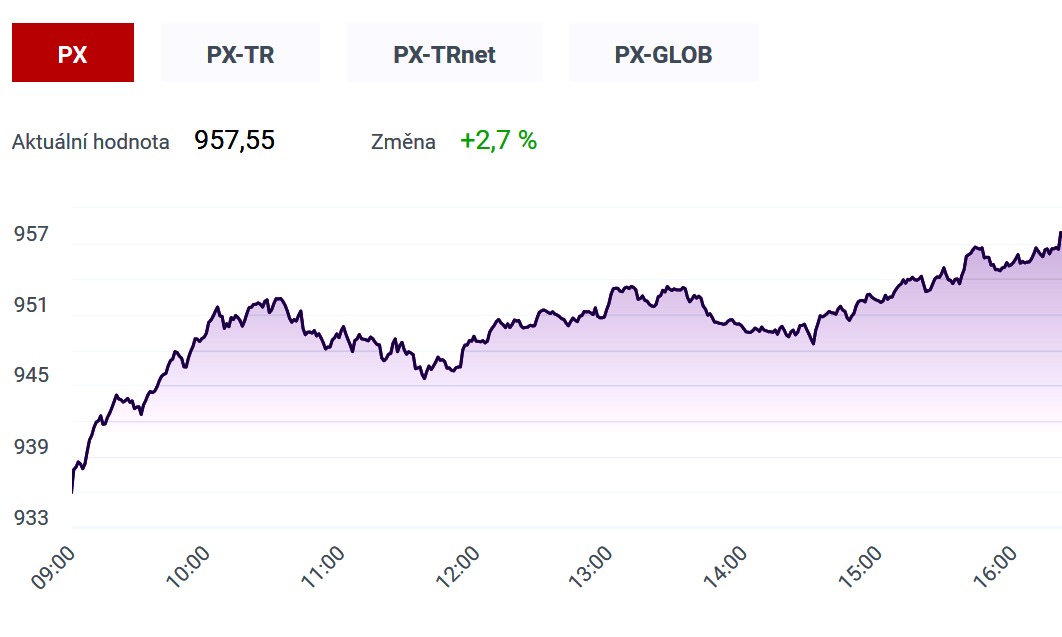

Stejně jako rostou zahraniční akcie, roste i pražská burza a české akcie. I když PX index zůstává od začátku roku v 15% ztrátě, už to není 34 procent, jako to bylo 18. března. Nyní se tak i pražská burza vrací do normálu a tento týden jenom rostla.

„Tahounem indexu byly v pátek banky. Erste bank vyskočila o 9,36 procenta na 656 korun. Moneta Money Bank posílila o 6,99 procenta se závěrem těsně pod metou 60 Kč a Komerční banka stoupla o 6,61 procenta s kurzem nepatrně pod 600 korun na 597 korun,“ uvádí makléř Fio banky Josef Dudek.

Pražská burza, respektive její index PX si tak nakonec polepšil o 2,70 procenta [viz graf v úvodu z 5.6./16:30] na 957 bodů. Za celý týden přidal téměř sedm procent. Menší zisk si v pátek připsala pojišťovna Vig [537 Kč +0,66%] a ČEZ [498 Kč +0,40%]. Naopak třetím dnem pokračoval výběr krátkodobých zisků u akcií technologické firmy Avast [-2,47 %] se závěrem těsně pod 144 korun

Jak si stojí americké akcie

Aktuálně je index amerických akcií S&P500 od začátku roku stále v záporu 3,7 procenta a evropské akcie dokonce o 11,73 procenta. Naopak index Nasdaq je na historických maximech. Letos přidal přes sedm procent. Obrat k lepšímu potvrzuje i závěr obchodování z tohoto týdne. Indexy ve Spojených státech na sklonku týdne výrazně posilovaly.

Závěrečné hodnoty jednotlivých indexů

- Index Dow Jones: +3,15 % na 27110,98 b.

- Index S&P 500: +2,62 % na 3193,93 b.

- Index Nasdaq Composite: +2,06 % na 9814,081 b.

Pozitivní sentiment na trzích umocnila květnová data z trhu práce. Ten místo poklesu počtu pracovních míst o 7,5 milionů ukázal nárůst pracovních pozic o 2,5 milionů. Míra nezaměstnanosti tak nevystřelila na očekávaných 20 procent, ale klesla na 13,3 procenta.

Z jednotlivých sektorů se dařilo na pozadí rostoucí ceny ropy [WTI +5,21 % na 39,36 dolarů za barel] zejména energiím. Rostly však i finanční tituly či průmyslový sektor. Kromě ropných společností skokově posilovaly také firmy provozující výletní lodě. O něco mírněji si připisovaly aerolinky.

| Index S&P 500 +2,62 % na 3193,93 b. | |||

| Nejsilnější sektory S&P | Změna | Nejslabší sektory S&P | Změna |

| Energie | +7,5 % | Utility | +1,4 % |

| Finanční sektor | +3,9 % | Nezbytná spotřeba | +1,5 % |

| Průmysl | +3,7 % | Zdravotní péče | +1,7 % |

| Nejsilnější akcie S&P | Změna | Nejslabší akcie S&P | Změna |

| Occidental Petroleum Corp [OXY] | +34 % | Clorox [CLX] | -3,3 % |

| Apache Corp [APA] | +24 % | Akamai Technologies [AKAM] | -2,8 % |

| Royal Caribbean Cruises [RCL] | +20 % | Vertex Pharmaceuticals [VRTX] | -2,6 % |

| Marathon Oil Corp [MRO] | +18 % | Newmont Corp [NEM] | -2,0 % |

| Carnival Corp [CCL] | +16 % | Quest Diagnostics [DGX] | -2,0 % |

[Zdroj: Fio banka]

Z výše uvedeného vyplývá, že z nejhoršího venku jsou energetické firmy, protože to vypadá, že ropnou krizi, kdy ceny ropy klesly až na minus 40 dolarů za barel máme za sebou. Cena ropy začala mírně růst [viz níže graf cena ropy WTI].

[Zdroj: Bloomberg]

[Zdroj: Bloomberg]

Jak si stojí evropské akcie

Pražská burza není ve vleku jenom dění na amerických trzích, ale zejména na těch evropských. I evropské akcie rostou s výjimkou některých italských, španělských, francouzských ale i německých titulů. Například německá Lufthansa, jíž německá vláda pomůže v přepočtu cca 242 miliardami eur, byla vyřazena z hlavního akciového německého indexu DAX. Ten ovšem stejně jako ostatní trhy roste.

„Německý index uzavřel tento týden tak, jak ho začal, tedy skokovým růstem. Index tak na pozadí oznamovaných měnových i fiskálních stimulů navázal na výrazné zisky z úterního a středečního obchodování, připsal si 3,36 procenta,“ říká makléř Fio banky František Mašek.

Podle něj se dařilo zejména akciím Daimleru [DAI; +7,6 %], které se dočkaly zvýšení cílové ceny od analytiků Bank of America na 41 eur z předchozích 33 eur. Doporučení zůstalo na stupni “neutral”. Rostl však celý automobilový sektor a vůbec nejziskovějším titulem tak v závěru týdne byl dodavatel komponentů Continental [CON; +7,6 %]. Dařilo se také společnostem MTU Aero [MTX; +5,7 %], Bayer [BAYN; +5,5 %] či Linde [LIN; +5,7 %]. Naopak ztrácela energetika RWE [RWE; -2,5 %].

| Index DAX +3,36 % na 12847,68 b. | |||

| Nejsilnější akcie | Změna | Nejslabší akcie | Změna |

| Continental [CON] | +7,6 % | RWE [RWE] | -2,5 % |

| Daimler [DAI] | +7,6 % | Beiersdorf [BEI] | -0,4 % |

| MTU Aero Engines [MTX] | +5,7 % | Vonovia [VNA] | -0,3 % |

| Linde [LIN] | +5,7 % | E.ON [EOAN] | +0,2 % |

| Bayer [BAYN] | +5,5 % | Wirecard [WDI] | +0,2 % |

[Zdroj: Fio banka]

Pro trhy bylo vzpruhou oznámení německé vlády o dalším fiskálním balíčku v celkovém objemu 130 miliard eur [cca 3,5 bil. Kč]. Jeho obsahem má být například snížení daně z přidané hodnoty [DPH]. Od července až do konce roku se sazby sníží z 19 procent na 16 procent a ze sedmi procent na pět procent. Součástí podpory je šek pro rodiny s dětmi ve výši 300 eur [cca 8 tisíc Kč] či zastropování cen elektřiny.

Podpora pro elektromobily

Kromě toho vláda také zvýšila dotace na nákup elektromobilů až na 9 000 euro [cca 240 tis. Kč] pro elektromobily s cenou do 40 000 eur [cca 1,05 mil. Kč]. Na elektromobily s cenovkou mezi 40 000 a 65 000 eury bude příspěvek až 7500 eur [cca 199 500 Kč]. Na nový plug-in hybrid Němci dostanou až 6 750 eur [175 500 Kč] místo předchozích 4 000 eur [cca 106 400 Kč].

Dalších 2,5 miliardy eur [66,5 mld. Kč] dá Německo na podporu stavby nabíjecí infrastruktury. Nově bude vyžadovat, aby se na všech čerpacích stanicích mohly také nabíjet elektromobily. Masivní podpory se dočká také vodík, zejména jeho výroba, přeprava, skladování a využití v průmyslu.

Rostou i podílové fondy

I přes nejistou budoucnost finanční trhy ukazují jednoznačný obrat k lepšímu. Což ukázaly i průměrné květnové hodnoty indexy podílových fondů, které měří výkony akciových, smíšených a dluhopisových fondů. Ty potvrdily, že po silném dubnu, kdy akciové fondy rostly o 10 procent, si stejný trend podržely i v květnu. Majetek investorů zhodnotily v průměru o čtyři procenta. Některé fondy se svou výkonností dokonce dostaly na stejné hodnoty z roku, kdy o covidu nebylo vidu ani slechu [s výjimkou Číny]. Jedná se hlavně o fondy, které vsadily na americké akcie či technologický sektor.

Pokračuje i enormní podpora dluhopisových trhů ze strany centrálních bank. A to buď snižováním základních úrokových sazeb, jak to udělala například ČNB v ČR, tak přímým nákupem dluhopisů, jak činí americká centrální banka FED či Evropská centrální banka v eurozóně. Dluhopisové fondy zrychlily růst svých cen a od počátku roku vydělaly skoro 1 procento. Ještě lépe se v květnu vedlo rizikovým dluhopisům, kterým zásah centrálních bank přišel vhod a odmazaly další tři procenta z 13% propadu v 1. čtvrtletí.

Na dluhopisových trzích se například výnosy desetiletých amerických státních dluhopisů propadly z výnosů kolem 1,8 procenta na výnosy přibližně 0,7 procenta. Podobné je to i v jiných zemích včetně Česka.

Koruna jako na houpačce

Šíření pandemie koronaviru způsobilo odliv zahraničního kapitálu z tuzemské ekonomiky. Na to reagovala česká koruna výrazným oslabením. Ke konci května koruna na páru s eurem od propuknutí pandemie ztratila 6,5 procenta a uzavřela poblíž 27 Kč za euro. Proti americkému dolaru byla koruna ještě pod větším tlakem. I přesto se zde koruně podařilo alespoň část předchozích ztrát zkorigovat a stáhnout ztrátu na 8,5 procenta, když uzavřela na 24,26 Kč na dolar.

Podle analytiků koronavirus rozdělil světové měny na bezpečné a rizikové. Jasný vítěz je americký dolar, který posiloval na všech měnových párech. Mohou za to také americké státní dluhopisy, které jsou považovány za nejbezpečnější na světě. Poptávka roste také po dolaru. V posledních dnech se mu však daří čím dál tím méně a může za to hlavně FED. Ta tiskne ohromné množství peněz a dolar bude nevyhnutelně oslabovat.

Z méně rizikových aktiv zlato letos přidalo 11,6 procenta. V komoditách jsou síly rozloženy následovně: Stříbro a lithium je téměř zpět na pozicích před krizí. Vítěz loňského roku palladium je stále zhruba 35 procent pod svým maximem z počátku roku a nevykazuje žádné náznaky brzkého oživení.

–DNA/ČTK–