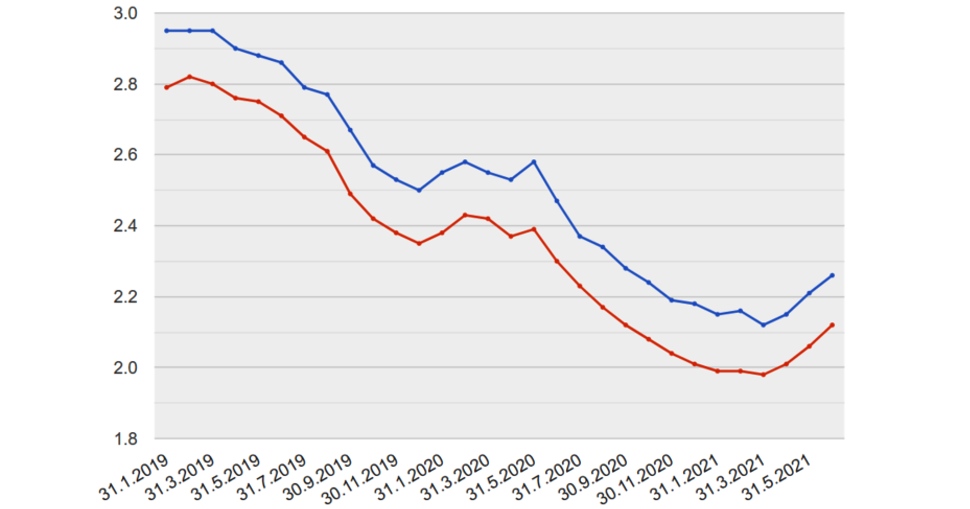

Úrokové sazby na hypotečním trhu rostly i v červnu. IndexRPSN České bankovní asociace [ČBA] vzrostl v červnu o 0,05procentního bodu na 2,26 procenta. Úroková sazba u hypoték stoupla rovněž, a to o 0,06 p. b. na 2,12 procenta.

„Postupně se naplňují předpoklady, že RPSN a úrokové sazby hypotečních úvěrů půjdou sice mírným tempem, ale nahoru. […] Bankám postupně zdražují zdroje financování hypotečních úvěrů, takže jsme spíše na začátku pozvolně rostoucí křivky,“ říká hlavní poradce ČBA Miroslav Zámečník.

Průměrná RPSN [modře] a úroková sazba [červeně] od 1.1.2019 do 30.6.2021

[Zdroj: ČNB/ARAD]

Podle něj přitom nic nenasvědčuje tomu, že ceny hypoték by měly klesat. Odkazuje přitom na červnové navýšení základních úrokových sazeb z 0,25 procenta na 0,50 procenta Českou národní bankou [ČNB]. Ta navíc podle jeho názoru – stejně jako podle názoru analytiků – bude i nadále sazby zvedat.

„Otázkou je, kolikrát tak ještě letos učiní a jaké tempo zvolí,“ říká Zámečník.

Přesto jsou podle něj ceny hypoték ve srovnání s výší inflací stále ještě na velmi nízké hladině. Loni se totiž RPSN dostala těsně pod tři procenta.

Zájem o hypotéky neklesá. Spíše naopak

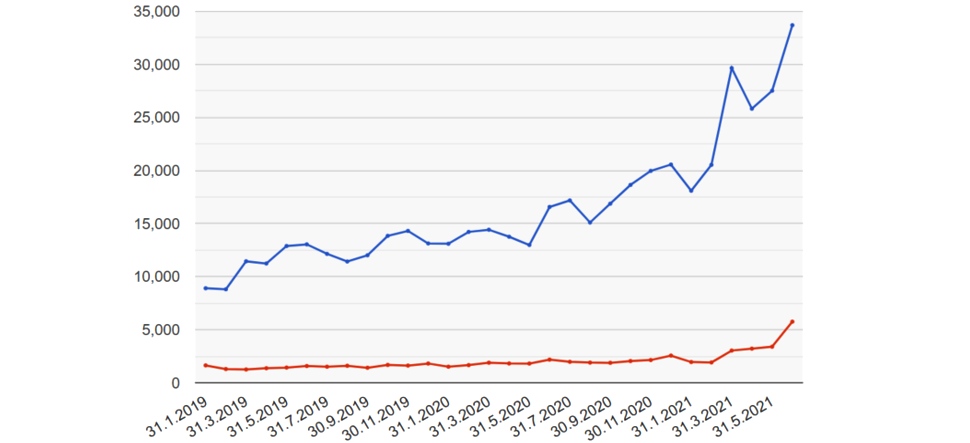

Nové hypoteční úvěry od bank a stavebních spořitelen dosáhly podle statistik ČNB v červnu 2021 celkového objemu 39,5 miliardy korun. To je o 8,6 miliardy korun více než v květnu. Tak jako každý měsíc jde o rekordní sumu od roku 2014. Meziroční růst je přes 20 miliard korun.

Nové hypoteční úvěry k 30. 6. 2021 [banky modře / stavební spořitelny červeně]

[Zdroj: ČNB/ARAD]

[Zdroj: ČNB/ARAD]

„Ze všeho nejvíc by přehřátému trhu pomohlo podstatné zvýšení nabídky dokončovaných bytů na trhu. Počet vydaných stavebních povolení i zahajované výstavby sice roste, ale v delší časové řadě není nijak působivý. Na rychlý zvrat to nevypadá,“ tvrdí hlavní poradce ČBA.

Podle něj lidé při porovnávání vývoje sazeb vědí, že porostou, a jsou přesvědčeni, že ceny nemovitostí také nemají protisměrně působící faktory. To znamená, že ceny nemovitostí nemá, co tlačit dolů.

Refinancování hypoték kleslo, stále je ale vysoko

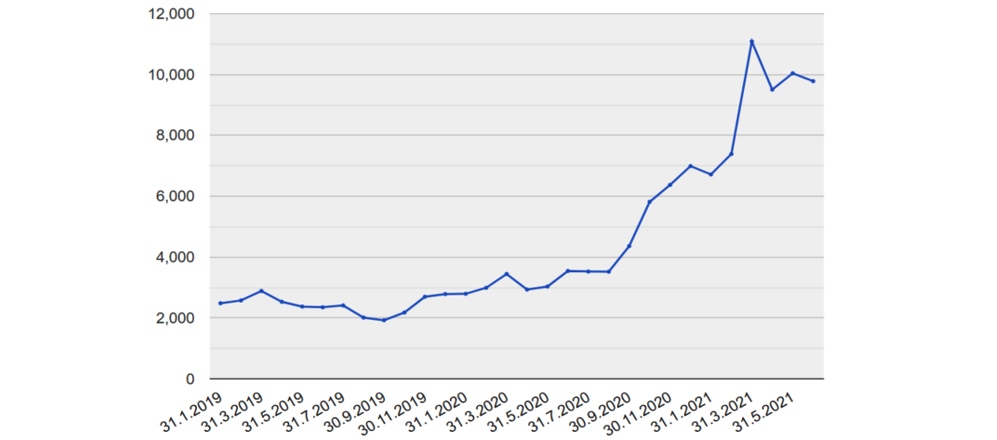

Určitým překvapením je pokles refinancovaných hypotečních úvěrů od bank a stavebních spořitelen k jiné bance. V tomto ohledu došlo v červnu k mírnému poklesu [-250 mil. Kč]. I tak ale refinancování činí významnou část celého hypotečního trhu. V červnu byly refinancovány hypotéky za 9,782 miliardy korun. Šlo tak o třetí nejsilnější měsíc od ledna 2014 [po březnu a květnu letošního roku].

Objem refinancování hypotečních úvěrů od 1.1.2019 do 30.6.2021

[Zdroj: ČNB/ARAD]

[Zdroj: ČNB/ARAD]

„Zájem o refinancování hypotečních úvěrů má jasné a racionální vysvětlení – lidé se tak snaží uzamknout v nižších splátkách, dokud to podmínky na trhu dovolují, a využívají konkurenčního boje bank, stále se najde dost soupeřů, kteří se snaží klienty přetáhnout lepší nabídkou,“ vysvětluje Zámečník.

Levné refinancování u hypoték nejspíš skončí

Dodejme, že banky ve věci levného refinancování hypoték i mimo výročí fixace přecházejí do útoku. Legislativní cestou se pokoušejí změnit současný stav, kdy si za refinancování k jiné bance nesmějí účtovat vyšší náklady, než jim dovoluje výklad zákona ČNB. A ten říká, že si mohou účtovat jen takzvané náhrady účelně vynaložených nákladů.

Už i poslanci řeší nynější praxi levného refinancování hypoték

V praxi to funguje tak, že banka, která poskytne hypotéku svému klientovi, si na ni půjčí u jiné banky, za což jí zaplatí úrok. Zároveň se ještě finančně zajistí proti výkyvům úroků na mezibankovním trhu. V momentě, kdy bance „uteče“ klient k jiné bance i s hypotékou, prvně úvěrující banka vykáže ztrátu.

Bordel na trhu s refinancováním škodí všem, říká šéf Partners

Příčina současných obtíží u hypoték a jejich refinancování, jak již bylo řečeno, je výkladové stanovisko České národní banky. To stanovuje, že v případě předčasně splacené hypotéky i mimo výročí fixace či mimořádné splátky nad každoročních 25 %, si banky mohou účtovat jen takzvaně náhradu účelně vynaložených nákladů. Což jsou ale stokoruny. Banky, které si účtovaly více, narazily u ČNB. A tak nyní iniciují změnu zákona o spotřebitelském úvěru.

Daniel Tácha