Analytik Saxo Bank Peter Garnry se ve svém aktuálním komentáři zamýšlí nad tím, jak dlouho potrvá propad akciových trhů. Dochází přitom k závěru, že akcie se k růstu jen tak brzy nevrátí.

Upozorňuje, že současný pokles na akciových trzích trvá již 95 obchodních seancí a index S&P 500 se stihl propadnout o 18 procent. Aktuální sleva na akciích je tak dle jeho názoru spíše iluzorní.

„Investoři, kteří dnes při rozhodování vycházejí ze svých zkušeností za posledních dvanáct let, vám budou tvrdit, že nastal čas znovu nakupovat akcie. Avšak posledních dvanáct let je bohužel z hlediska dnešního rozhodování bezvýznamných,“ uvádí svůj komentář vedoucí kapitálové strategie Saxo Bank Peter Garnry.

Podle něj investory do akcií čeká utrpení, které bude delší, než očekávají. Argumentuje tím, že současná dynamika akciových trhů připomíná spíše dva dlouhodobé propady ze 70. let. Tedy doby, kdy ekonomiku zasáhla stagflace kvůli ropné krizi. Připomíná i následující propad poté, kdy praskla internetová bublina [2000].

„Soudě dle těchto tří událostí čeká investory další utrpení, které potrvá déle, než většina očekává. Z historie vyplývá, že současný propad může být dlouhý a brutální,“ říká Garnry.

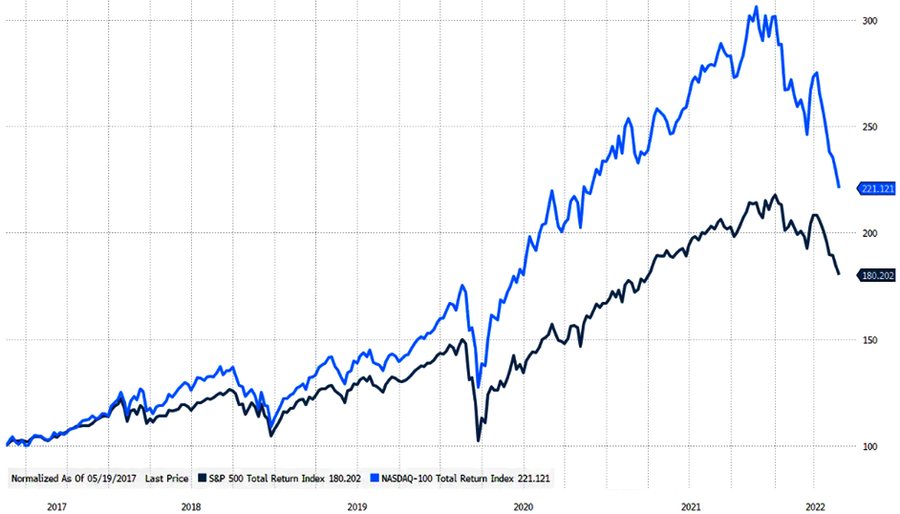

Nasdaq 100 minus 28 % / S&P 500 minus 18 %

Konstatuje, že index Nasdaq 100 se oproti svému maximu již propadl o 28 procent a index S&P 500 o 18 procent. Stávající pokles S&P 500 přitom trvá už 95 dní a je zatím patnáctým největším od roku 1928. Už proto dle něj není namístě bagatelizovat aktuální inflaci, energetickou a potravinou krizi, které se podle něj ještě zhorší.

„Mnozí argumentují tím, že podobné propady jsou jen krátké a akcie se rychle vzpamatují. Tento typ uvažování je chybný, protože vychází převážně ze struktury propadů po roce 2010. Ale tyto propady byly v širší historii kapitálových trhů spíše výjimkou,“ tvrdí Garnry.

Upozorňuje, že po roce 2010 trval nejdelší propad od 22.5. 2015 do 11.7. 2016, tedy 286 obchodních seancí. Avšak již současný propad je dle něj čtvrtý největší od téhož roku. Přičemž ve stejném období trvaly poklesy o deset a více procent v průměru 76 dnů.

„Pokud tedy budeme při rozhodování vycházet z období po finanční krizi, je jasné, že by měli investoři nakupovat, dokud jsou akcie nízko, protože brzy začnou ceny znovu stoupat. Bohužel právě údaje z těchto let jsou pro nás nepoužitelné,“ varuje analytik.

Garnryho vzorec pro akcie dle vybraných indexů

Garnry čtenáře navádí ke srovnání 30ti největších propadů S&P 500 od roku 1928. Podle něj vydá za nejednu analýzu. Podle něj totiž ukazuje jasně patrný vzorec. Tvrdí, že buď propad dosáhne svého dna rychle, nebo se k němu propracuje za dlouhou dobu. Podle všeho, jak dodává, si jen málokdy vybere střední cestu.

Vývoj akciového indexu S&P 500 od roku 2017

[Zdroj: Bloomberg]

„Celková doba trvání propadu, tedy součet doby poklesu a následného zotavení až na původní maximální hodnotu, se odvíjí nejen od hloubky propadu samotného, ale i od doby, kterou trvá dosažení dna. A místo abychom všem historickým vzorkům naivně přikládali stejnou váhu, měly by některé z nich mít váhu vyšší, protože jsou pro současnou situaci relevantnější,“ domnívá se Garnry.

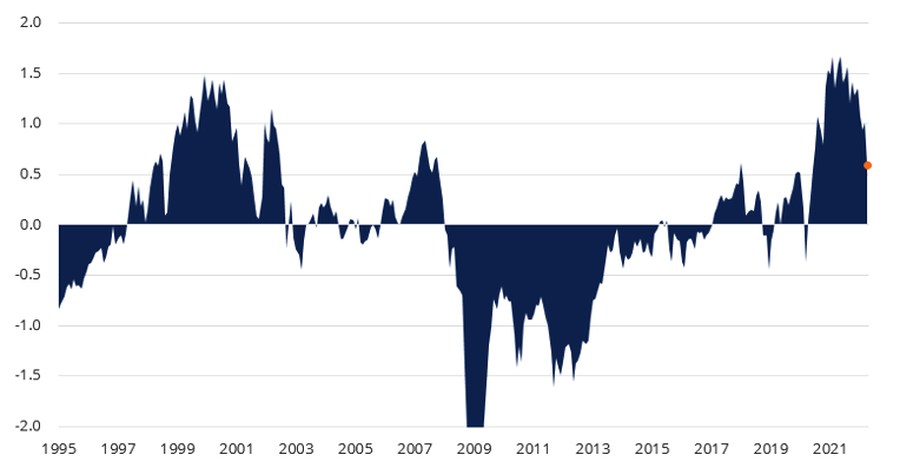

Odkazuje přitom k propadům i u dalších indexů. Srovnává propady indexu MSCI World po prasknutí internetové bubliny. Ten se podle něj podobá současné situaci ve vazbě na nadprůměrné valuace akcií.

Vývoj akciového indexu MSCI World od roku 1995

[Zdroj: Bloomberg]

„Zbývající dva propady ze začátku a konce 70. let současnou situaci zase připomínají inflačním šokem. Problémy na straně nabídky a krizí v oblasti komodit zažíváme i dnes. U těchto tří propadů trvalo dosažení dna 360 až 637 obchodních seancí. To je 1,5 až 2,5 roku, než bylo dosaženo minima. Přičemž celková délka byla 820 až 1898 dní, tedy zhruba 3 roky až 7,5 roku,“ upozorňuje analytik.

Podle něj z toho plyne jediný závěr. Totiž, že investoři do akcií možná teprve vykročili na velice dlouhou cestu do neznáma. Současná situace se dle něj navíc výrazně liší od našich zkušeností z posledních dvanácti let.

Forwardová křivka na VIX je zatím plochá

Lepší zprávy Garnry nenabízí ani u forwardových obchodů. Odkazuje na obchodování indexů volatility, jako je například index VIX. Tento index, často přezdívaný jako index strachu, měří opčním trhem očekávanou volatilitu indexu S&P 500 na nejbližších 30 dní.

„Forwardová křivka VIX je ještě stále poměrně plochá. Nijak nenaznačuje paniku ani kapitulaci na trhu s americkými akciemi, tedy nás nejhorší nejspíš ještě čeká,“ tvrdí Garnry.

Zároveň ale i nabízí řešení portfolia pro teď a zejména i budoucí měsíce. Možností je podle něj kombinace akcií s krátkodobými obligacemi a inflačně indexovanými dluhopisy a nemovitostmi. Co se týče perspektivních sektorů, upozorňuje na komodity, logistiku, obranu, kybernetické zabezpečení, polovodiče, Indii a obnovitelné zdroje energie.

„Jediné, co teď investoři dělat nesmějí, je vycházet při rozhodování ze svých zkušeností za posledních dvanáct let,“ varuje Garnry závěrem.

–DNA–