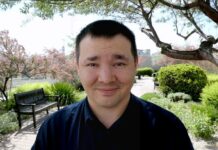

Není investičního analytika, který by v poslední době nemluvil o tom, že skončila doba „jen růstu“. Podle některých se mění i délky dosud platných investičních horizontů. Více o tématu i dalším hovoří analytik XTB Tomáš Cverna.

Platí ještě investorská poučka, že pro úspěšnou investici do akcií stačí 5 až 7 let?

Poučka o úspěšné investici v horizontu pět až sedm let se opírá o předpoklad střídaní hospodářského cyklu v podobném časovém intervalu. Akcie společností z různých odvětví ale reagují na události v ekonomice jinak. Příkladem může být utahování měnové politiky z loňského roku. Zatímco se akcie amerických technologických společností propadaly, z vysokých sazeb profitovaly například pojišťovny. Podle mého názoru jde při aktivním investování hlavně o odhalení cyklu daného odvětví, do kterého jednotlivec investuje. U pasivního přístupu sázíme více na celkový vývoj ekonomiky.

To jste mi tedy příliš neodpověděl…

Já osobně se nebojím o to, že by se v následujících letech finanční trhy nestabilizovaly a nevrátily k výraznějšímu růstu.

Termínované vklady u bank

Doporučujete lidem nyní využít termínované vklady u bank?

Záleží na tom, co klient od svých peněz očekává. Pokud si chce pouze odložit naspořené prostředky na tři až šest měsíců, je termínovaný vklad dobrou volbou. Nicméně tyto instrumenty nedávají moc velký smysl pro mladší střadatele. Těm bych spíše doporučil, aby hleděli dále do budoucna a pravidelně investovali do indexových fondů, tzv. ETF.

Nejsou ale termínované vklady „jistější byznys“? Jaké jsou nyní podmínky u termínovaných vkladů?

Má to své podmínky. Rozdíly v nabízených úrokových sazbách se neodvíjí pouze od výše úložky, ale například i od délky uložení peněz. Obecně lze říci, že banky mají podmínky pro termínované vklady podobné, nicméně se v některých kritériích liší.

Jak třeba?

Například Moneta nabízí úrok na termínovaném vkladu až 5,3 procenta bez omezení výše úložky na tři až šest měsíců. Při vkladu na rok se pak nabízená úroková sazba snižuje na 4,8 procenta. Raiffeisenbank nabízí pro úložky do 10 milionů úrok 5 procent a pro vklady v rozmezí 10 až 30 milionů úrok 5,3 procenta. Spoření se pak sjednává na 12, 24 nebo 36 měsíců. Česká spořitelna nabízí úrok na měsíčním termínovaném vkladu ve výši 5,1 procenta. U 3měsíčního vkladu to pak činí 3,7 procenta. Banka se tak zajišťuje proti případnému snížení úrokových sazeb.

Tomáš Cverna: Investice do dluhopisů

Na krátkých investičních horizontech – tři až čtyři roky – odborníci nyní doporučují investice do dluhopisů.

Pokud chci jako investor relativně „bezpečně“ uložit peníze v krátkodobém nebo střednědobém horizontu, jsou pro mě dluhopisy dobrou volbou. Dluhopisy jsou obecně vnímány oproti akciím jako „bezpečnější“ aktiva kvůli nižšímu kolísání tržní ceny. Loňský rok nám však ukázal, že i dluhopisy mohou být v určitém období velmi volatilní. Na volatilitu jsou při agresivním zvyšování úrokových sazeb náchylnější dluhopisy s delší splatností. A to kvůli tomu, že při růstu tržní úrokové sazby klesá tržní cena dluhopisu. Navzdory tomu s blížícím se datem splatnosti se dluhopis přibližuje své jmenovité hodnotě. Při investičním rozhodování by tak měl hrát roli balanc mezi rizikem a očekávaným výnosem.

Chorvatsko nabízí dluhopisy lidem, v Česku je ticho po pěšině

Pokud byste měl zájem o dluhopisy, jaké dluhopisy byste vybíral?

Osobně bych se zaměřil spíše na vládní dluhopisy. Ty jsou v porovnání s korporátními bezpečnější. Nesou však také nižší výnos. Do všech typů dluhopisů lze investovat přes fondy v bance nebo investiční společnosti. Výhodné jsou zejména dluhopisové ETF, a to kvůli nižším nákladům. Zatímco náklady na dluhopisová ETF se pohybují v řádech desetin procent, u dluhopisových podílových fondů to bývá mírně nad jedno procento. Záleží však na konkrétní specializaci daného fondu.

Další vývoj inflace

Inflace na aktuálnosti neztrácí. Proč má podle vás Česko třetí nejvyšší inflaci v EU?

Aspektů, které způsobily růst inflace, je vícero. Jedním z nich jsou vysoké ceny energií. Ty se do spotřebního koše propisovaly zejména v loňském roce. Další důvod růstu cenové hladiny je uvolněná rozpočtová politika vlád. Do ekonomiky se aktuálně propisují fiskální stimuly z doby pandemie. Dodatečná podpora domácností v boji s drahými energiemi se podle mého názoru propíše do ekonomiky později. V neposlední řadě je na vině i růst mezd, který neodpovídá růstu produktivity populace.

Jak vidíte další vývoj?

V blízké době očekávám pokračování poklesu inflace. Ta by se mohla pod dvoucifernou hodnotu dostat v polovině roku.

Říká se, že finanční trhy jsou před ekonomikou cca o 9 měsíců. Jaký podle vás nabízejí obrázek stavu ekonomiky za necelý rok?

V následujících měsících očekávám prohloubení recese. Co se týká České republiky, vstup do technické recese se potvrdil druhým mezikvartálním poklesem hrubého domácího produktu ve 4. čtvrtletí loňského roku. Podle prognózy ČNB by měla ČR v recesi setrvat do konce letošního roku. Podobný scénář očekávám i v USA, kde navzdory problémům v bankovním sektoru vychází makroekonomická data nadále poměrně silně. To by mohlo přimět FED k pokračování utahování měnové politiky. Ta již rozhodně ale nebude tak agresivní jako v loňském roce. Vyhodnotit ekonomickou aktivitu však lze až s velkým zpožděním.

Daniel Tácha

—

Tomáš Cverna aktuálně studuje vysokou školu ekonomického zaměření. V XTB se zabývá fundamentálními analýzami českých a světových akcií. Tomáš Cverna Nejčastěji vyhledává hodnotové tituly na vyspělých trzích.