V době nízkých úrokových sazeb se investice do dluhopisů nevyplácely. To se změnilo s příchodem inflace a růstem úroků. Nyní inflace zvolnila tempo a na trzích se opět spekuluje o poklesu úroků. Co to znamená pro dluhopisy?

„Kvůli slábnoucímu ekonomickému růstu, zpomalující inflaci a geopolitickému napětí můžeme letos na trzích očekávat zvýšenou volatilitu,“ říká analytička Saxo Bank Althea Spinozzi, která se na dluhopisy specializuje.

Podle ní centrální banky i proto nejspíš počkají s rychlým a razantním snižováním úrokových sazeb. Což vyvolá na dluhopisových trzích nejistotu. Investoři by se tedy měli soustředit na kvalitní vládní dluhopisy, ale neměli by podle ní vyřazovat ze svých úvah i selektivní investice do firemních dluhopisů.

U dluhopisů rozlišujeme jejich cenu a výnos. Zjednodušeně řečeno “jdou proti sobě” ceny a výnosy dluhopisů.

„Když vzroste úroková sazba na fixně úročeném papíru, tak abych já dostal větší výnos z toho, co má pevný kupón, pevný úrok, tak musím dostat slevu na ceně dluhopisu. A když dostanu slevu na ceně dluhopisu, tak to znamená, že ta cena propadla. Tudíž vidím záporná čísla na cenách dluhopisů, ale právě ta historicky záporná čísla u státních dluhopisů znamenají, že vzrostl jejich budoucí výnos do splatnosti,“ vysvětlil pro FinTag ředitel investic společnosti Amundi ČR Petr Šimčák a dodal: „Zní to logicky, ale je fakt, že i když to takto popíšete, 70 až 80 procent investorů neví, co se děje.“

Stále to není jasné? Jak fungují dluhopisy

Ceny dluhopisů při růstu výnosů klesají. Tento princip funguje tak, že dluhopis s kupónem ve výši jednoho procenta nese investorovi jedno procento.

Když centrální banky ale zvýší sazby či vzroste inflace, investoři požadují vyšší výnos. A aby zmíněný dluhopis nesl například dvě procenta, musí jeho cena klesnou o jedno procento. Pak investor koupí dluhopis za 99 procent a při splatnosti získá 100 procent plus jedno procento na kupónu. Celkový výnos tak jsou dvě procenta.

Vládní dluh ČR roste. České dluhopisy jedou, nesou jistých 5 %

„A proto byla například tragická doba, kdy Česká národní banka zvýšila základní sazbu z ‘nuly’ na sedm procent. Aby investorům dluhopisy nabídly vyšší výnos, ceny dlouhodobých dluhopisů padaly o desítky procent,” říká hlavní ekonom skupiny Partners Martin Mašát.

Proto dluhopisové fondy v letech 2021 a 2022 ztrácely na hodnotě. Teď je ale situace podle Mašáta docela odlišná. Říká, že dluhopisy a dluhopisové fondy nabízejí zhodnocení, které investoři “v tomto tisíciletí nezažili”.

Dluhopisy v letošním roce

Zatímco ještě před několika roky mnoho analytiků dluhopisy nedoporučovalo, někteří je i rovnou prodávali, dnes je situace jiná. Dluhopisy označují za bezrizikovou investici se solidním zhodnocením. Dluhopisy a dluhopisové fondy mají na to vyrovnat se z hlediska zhodnocení investicím do akcií. Martin Mašát tvrdí, že dnes investice do konzervativních a bezrizikových dluhopisů investorům mohou přinést osm až deset procent zhodnocení ročně.

„V současnosti se výnosy dluhopisových fondů díky nakoupeným dlouhodobým dluhopisům s vysokým výnosem odrážejících sazby České národní banky a inflaci pohybují kolem šesti procent. A to znamená, že fondy za jinak neměnných podmínek ponesou po dobu asi pěti let výnosy kolem šesti procent. Protože se však budou výnosy těchto dluhopisů díky snižující se sazbě centrální banky a klesající inflaci posouvat níže, poroste poptávka, a tedy i cena dluhopisů,“ vysvětluje.

Státní dluhopisy nesou, ale i podporují „organizovaný zločin“

V praxi to bude vypadat tak, že při poklesu výnosu o jedno procento a splatnosti dluhopisu pět let vzroste cena dluhopisu o pět procent. Přiměřeně se sníží i celkový dlouhodobý výnos dluhopisu. A právě tyto očekávané kapitálové zisky posunou výkonnost dluhopisových fondů nad standardních šest procent. Ve výsledku tak investoři na výnosu například konzervativních dluhopisových fondů letos získají zhodnocení na úrovni již zmíněných osmi až deseti procent.

„A protože Česká národní banka očekává propad inflace směrem ke třem procentům a následně ještě níže, tak budou dluhopisové fondy konečně po moha letech strádání nejen solidně vydělávat, ale bez problémů pobijí i inflaci,“ dodává Martin Mašát.

Vývoj na dluhopisovém trhu

Podobně uvažuje Althea Spinozzi ze Saxo Bank. Tvrdí, že investorům do dluhopisů se nabízí příležitost zajistit si nejvyšší výnosy za posledních deset let. To neznamená jen vyšší návratnost, ale i nižší pravděpodobnost, že by dluhopisy měly návratnost zápornou.

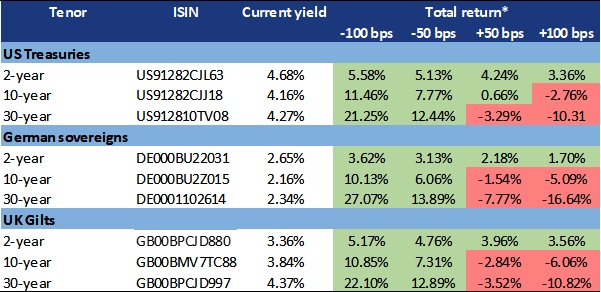

„Centrální banky budou nejspíš snižovat základní sazby jen pomalu. A tak odložené účinky agresivní monetární politiky z roku 2023 přinesou přísnější podmínky financování i letos. Ve střednědobém horizontu to přinese upřednostnění durace a kvality,“ vysvětluje.

Durace jako ukazatel slouží k ohodnocení rizika spojeného s dluhopisy. Měří míru rizika změny úroků u pevně úročených cenných papírů. Durací se rozumí průměrná doba vázanosti vloženého kapitálu v letech. Čím je durace dluhopisového fondu větší, tím výraznější je změna – stoupá/klesá – hodnoty aktiva podle toho, jak se mění úroky.

Předpokládané zhodnocení u amerických, německých a britských dluhopisů

[Zdroj: Saxo Bank, Bloomberg]

Uveďme jednoduchý příklad, ve kterém nebudeme uvažovat úrokovou míru: půjčíme-li 1,2 milionu a obdržíme-li je po jednom roce, znamená to, že prostředky byly vázány jeden rok. Dostáváme-li však měsíčně zpět 100 000, pak zapůjčené peníze zůstanou v průměru vázány pouze půl roku. Na rozdíl od doby do splatnosti dluhopisu zohledňuje durace také přítok úroků.

Jaké jsou scénáře budoucího vývoje

Podle analytičky Saxo bank pro vládní dluhopisy z rozvinutých zemí existují v roce 2024 tři různé scénáře:

- Měkké přistání: Boj s inflací je za námi a vyhnuli jsme se hluboké recesi, takže centrální banky postupně sníží úrokové sazby. Krátkodobé výnosy budou klesat rychleji než dlouhodobé a 10leté výnosy se posunou oproti dnešku o něco níž.

- Tvrdé přistání: Hluboká recese donutí centrální banky agresivně snižovat sazby, takže začnou krátkodobé výnosy klesat podstatně rychleji než dlouhodobé. Sazby se výrazně propadnou pro všechny doby splatnosti.

- Scénář ze 70. let: Inflace se znovu rozhoří, a tak budou muset banky opět zvýšit sazby. Výnosové křivky by se zploštily, protože by krátkodobé výnosy stoupaly rychleji než dlouhodobé.

Z hlediska dalšího vývoj tak nadále platí to, co u investování platí vždy. To je kvalita zainvestovaného investičního instrumentu.

„Nahlížíme-li na dluhopisové fondy/investice jako na konzervativní složku portfolií, tak by se měly opírat především o české státní, případně o kvalitní korporátní dluhopisy, jejichž výnos by měl odrážet úrokové sazby v české koruně,“ vysvětluje Martin Mašát.

„Pokud chci jako investor relativně ´bezpečně´ uložit peníze v krátkodobém nebo střednědobém horizontu, jsou pro mě dluhopisy dobrou volbou. Dluhopisy jsou obecně vnímány oproti akciím jako ´bezpečnější´ aktiva kvůli nižšímu kolísání tržní ceny,” doplňuje analytik XTB Tomáš Cverna.

Tomáš Cverna: Osobně bych se zaměřil spíše na vládní dluhopisy

A protože mnoho zahraničních emitentů v české koruně dluhopisy nevydává, tak regionální složení u dluhopisů nehraje příliš roli. Podobně lze nahlížet na sektorové složení, protože nejdůležitější váhu by měly mít státní dluhopisy, aby se zachoval onen bezrizikový ráz dluhopisové investice. Nejdůležitější je již zmíněná durace neboli průměrná splatnost, která ukazuje, na jak dlouho si dluhopisový fond zajistil výnosy.

–DNA–